近日豪美雅发布了发行可转债的消息,豪美转债时间就在2022年112月24日了,今天小编带大家来了解一下豪美的相关信息。正股广东豪美新材股份有限公司是一家专业从事铝合金型材和系统门窗研发、设计、生产及销售的高新技术企业。公司主要产品包括建筑用铝型材、汽车轻量化铝型材、一般工业用铝型材和系统门窗。公司自成立以来,一直专注于铝型材及相关产业链,其打造的“HAOMEI”、“贝克洛”品牌已经在行业内具有较高的认知度,其中“HAOMEI”品牌获得中国驰名商标荣誉称号。

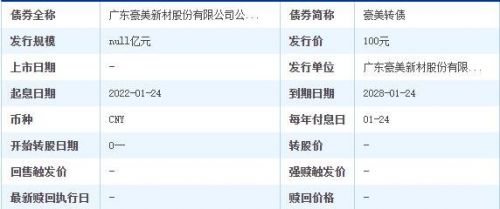

豪美转债

债底约为83.95元,保护性不强。豪美转债期限为6年,债项评级为AA-。票面利率为:第一年0.30%、第二年0.60%、第三年1.00%、第四年1.60%、第五年2.50%、第六年3.00%。到期赎回价格为票面面值的118%(含最后一期利息),按照2022年1月19日中债6年期AA-企业债到期收益率6.5868%作为贴现率估算,豪美转债债底价值约为83.95元,保护性不强。

初始转股价为21.51元/股,转股期自发行结束之日(2022年1月28日)起满六个月后的第一个交易日起至可转债到期日止。按照2022年1月19日收盘价21.98元进行计算,发行公告挂网日平价为102.19元。

三大条款设置中规中矩。本次转债有条件下修条款为:15/30,85%;有条件赎回条款为:15/30,130%(转股期内),到期赎回价格为118元;有条件回售条款为:30/30,70%。

豪美转债

(1)发行方式

本次可转债向公司原股东优先配售,优先配售后余额部分(含原股东放弃优先配售部分)采用通过深交所交易系统网上向社会公众投资者发行的方式进行。原股东优先配售后余额部分(含原股东放弃优先配售部分)全部在网上发行。认购金额不足 82,400 万元的部分由保荐机构(主承销商)包销。

(2)发行对象

向发行人原股东优先配售:股权登记日(2022 年 1 月 21 日,T-1 日)收市后登记在册的发行人所有股东。网上发行:持有深交所证券账户的社会公众投资者, 包括:自然人、法人、证券投资基金以及符合法律法规规定的其他投资者(法律法规禁止购买者除外)。本次发行的保荐机构(主承销商)的自营账户不得参与网上申购。

向原 A 股股东配售的安排

原股东可优先配售的可转债数量为其在股权登记日(2022 年 1 月 21 日,T-1 日)收市后登记在册的持有豪美新材的股份数量按每股配售 3.5399 元可转债的比例计算可配售可转债金额,再按 100 元/张的比例转换为张数,每 1 张为一个申购单位,即每股配售 0.035399 张可转债。发行人现有 A 股股本 232,770,000 股,按本次发行优先配售比例计算,原股东可优先配售的可转债上限总额约 8,239,825 张,约占本次发行的可转债总额的 99.9979%。

豪美转债

(1)铝型材行业

目前,我国铝型材行业普遍采取“铝锭价格+加工费”的销售定价模式,其中原材料成本主要是铝锭成本,因此铝型材企业的利润主要来源于加工费。通常,实力雄厚的大型企业能够不断开拓新产品、新材料,保障产品质量,实现规模化经营,并获取较高的利润水平;而众多中小型企业由于缺乏核心竞争力,其毛利率普遍较低,其抗风险能力较差。从长远来看,市场份额将向具有规模经济效益、工艺水平先进、掌握标准制定权、产品研发能力较强的企业集中。

(2)门窗行业

①以系统门窗为代表的中高端门窗行业市场利润较高。系统门窗市场准入起点高,系统门窗供应商凭借兼具模块化和差异化的系统门窗产品,具备满足市场不同需求的产品设计和研制能力,市场前景广阔,因此利润率水平高于行业平均水平。

②低端门窗市场竞争激烈。行业企业良莠不齐,尤其是在一些技术含量不高、产品定位较低的低端市场,企业竞争激烈,通常依靠价格竞争获得生存空间,导致利润率水平较低。

关于豪美转债申购的相关内容我们就要介绍到这里了,债券将于2022年1月24日进行申购,打新债的朋友要做好准备啦。