一瓶甜牛奶卖了20多年的李子园要上市了。证监会网站显示,日前浙江李子园食品股份有限公司(简称“李子园”)首发申请获通过。公司拟发行不超过3870万股股票,募资近7亿元,主要用于浙江创新中心以及河南和云南两地合计17.4万吨产能项目。

公开资料显示,李子园的前身是李国平、王旭斌夫妇1994年共同出资成立的浙江李子园牛奶食品有限公司,此后历经9次增资及数次股权转让,中间吸收合并金东李子园,于2016年公司整体变更为股份有限公司。截至2019年底招股书披露,李国平、王旭斌夫妇通过直接、间接的方式合计持有公司80.10%股份,系公司实际控制人。

三十多年前,以三头奶牛开始创业的李国平可能想象不到,当年自己鼓捣的牛奶作坊有朝一日能够成为冲刺IPO的明星企业。年销售额近8亿元、业务范围遍布全国各地的李子园如今可谓家喻户晓,但在巨头林立的乳品赛道上,围绕公司的单一产品依赖、加工企业良莠不齐、经销商生变等问题,或将成为李子园新发展阶段的“绊脚石”。

多元化成效不显 严重依赖甜牛奶大单品

成立初期,背靠素有“南方奶牛之乡”之称的浙江省金华市,牛奶生意竞争激烈,李子园持续亏损。进入21世纪,公司陆续聘请周迅、范冰冰、林心如等明星代言公司产品,品牌知名度迅速提升。

此前有媒体报道称,至2003年,李子园液态奶产销量在全国能排进前十。但遗憾的是,由于前期战略布局失误,李子园错失了发展的黄金时期,被伊利甚至是成立较晚的蒙牛等乳企迅速甩在了身后。

值得庆幸的是,公司旗下以甜牛奶系列为代表的含乳饮品卖的不错,大单品甜牛奶日销量甚至超过200万瓶。招股书显示,2016年至2019年上半年,公司含乳饮料的销售收入分别为4.26亿元、5.78亿元、7.60亿元和4.00亿元,占公司主营业务收入的比例分别为94.29%、96.12%、96.71%和95.05%,为公司主要收入及利润来源。

甜牛奶在撑起公司业绩的同时,也酝酿着风险。在招股书中,“单一产品依赖程度较高的风险”被列为提醒投资者关注的第二大风险,仅排在食品质量安全控制风险之后。

李子园在招股书中表示,公司实施大单品战略,经营业绩对单一产品依赖程度较高,中短期看,有利于快速拓展新市场,提高市占率;但从长期来看,如消费者偏好、市场竞争环境、法律法规等市场因素发生重大变化,将对公司的经营业绩产生较大影响。

事实上,严重依赖甜牛奶可能更多是经营压力使然,李子园从未放弃过产品的多元化尝试。

早在2005年,公司已经着手进行玉米汁产品的开发;2011年度再开发自立袋乳鲜饮品以及红枣饮料、蓝莓汁、苹果汁等果汁饮料;2017年,公司又开发出牛奶煮咖啡、牛奶煮椰子等系列饮品。

但遗憾的是,产品多元化的尝试始终效果不显。

记者浏览李子园天猫旗舰店发现,店内卖的最好的是整箱225mL小瓶装儿童早餐甜牛奶产品,月销量超1.5万件。其他几个不同规格、口味的甜牛奶产品销量也居于店铺前列。

但近几年推出的新品表现则不尽如人意,2019年新推出的“臭臭奶”榴莲奶产品,整箱装月销量仅140件。此前推出的乳酸菌产品也乏人问津,整箱装330mL儿童乳酸菌饮品月内未售出一件。整体上来看,甜牛奶系列产品依然是店铺销量的支柱。

加工企业良莠不齐 多家供应商曾因质量问题被罚

招股书显示,李子园拥有浙江金华、江西上高、浙江龙游三大自有生产基地,2016年至2019年上半年,产能利用率为170.67%、173.13%、99.80%和73.66%。近几年,随着公司业务规模扩大,自有产能无法满足快速增长的销量需求,报告期内公司委托加工比例分别为29.02%、42.45%、37.66%和 28.22%。但记者发现,这些委托加工企业问题重重,存在质量隐患。

苏州普丽盛食品科技有限公司是李子园2018年度和2019年上半年最大的委托加工供应商,加工成本分别达2007万元和804万元,占公司营业成本比例为4.08%和3.13%。天眼查显示,苏州普丽盛食品科技有限公司2019年11月曾因“违反食品质量监督管理行为”被苏州市吴江区市场监督管理局处以罚款4.4082万元、没收违法所得和非法财物的行政处罚。

红河云牧乳业有限公司是李子园2019年上半年第三大供应商。天眼查显示,该公司注册资本500万人民币,2018年2月刚刚成立,在红河州市场监督管理局2019年8月的抽查中,该公司抽查结果为不合格。

金华市乳品实业有限公司是李子园2018年度第五大委托加工供应商。天眼查显示,2017年10月,该公司因存有180升硝酸溶液但未建立使用台帐,被金华市公安局金东分局多湖派出所作出罚款五百元的行政处罚决定。

核心原材料奶粉严重依赖进口

主要产品为含乳饮料、复合蛋白饮料、乳味风味饮料的李子园,生牛乳、奶粉及白糖是公司生产中最重要的原材料。

招股书显示,奶粉是公司历年采购的原材料中金额最高的,其2018年采购金额达1.48亿元,占主要原材料采购金额的48.56%;2019年上半年,奶粉的采购金额达1.18亿元,在主要原材料采购金额中占比提升至65.39%。

李子园在招股书中表示,公司奶粉主要通过直接或间接向恒天然进口取得。为了维持奶粉供应稳定、减少对恒天然单一奶源的过度依赖,李子园采取与山东德正乳业有限公司、山西古城乳业集团有限公司等国内供应商保持联络,适时采购奶粉以及与国内奶粉经销商签订远期采购合同两个举措。

值得注意的是,关于通过国内供应商采购奶粉一事,李子园仅在招股书中表示,“公司已签订且正在执行的远期奶粉采购合同金额共计30057.06万元,其中尚未到货奶粉10051.26 吨。”却并未具体列示出多少金额是采购自进口供应商的,多少是从国内供应商采购的。

事实上,李子园自己也已意识到核心原材料“受制于人”的尴尬。公司在招股书中写道,如果原材料价格短期大幅上涨或国际贸易政策短期发生重大不利变动,公司可能无法及时通过调整销售价格或变更奶源供应商,从而对利润产生不利影响。此外,采购工作如果出现纰漏也可能导致产品质量问题,或对公司声誉和盈利水平造成不利影响。

2019年500万收入以上经销商锐减至3家

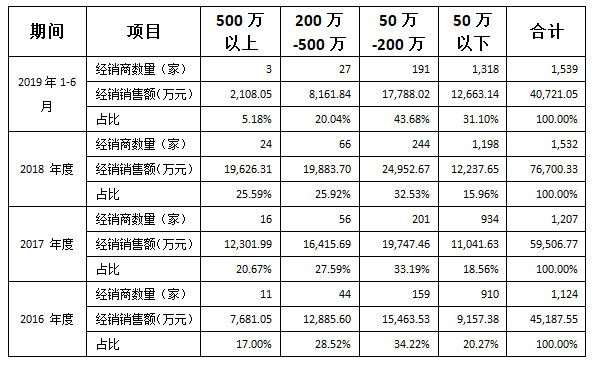

报告期李子园经销商销售规模分布情况 数据来源:招股书

李子园产品销售以买断式经销模式为主,经销渠道除大型商超卖场、连锁系统以及批发部、中小型商场超市外,还包括学校、企事业单位食堂、酒店、网吧等特殊渠道。2016年至2019年上半年,公司经销模式收入占比分别为99.94%、99.03%、97.59%和96.83%,经销商数量分别为1124家、1207家、1532家和1539家。

招股书显示,2019年上半年,公司高收入经销商数量不增反减,其中销售收入500万以上的经销商数量由2018年的24家减少至仅剩3家;收入200万到500万档经销商数量由66家减少至27家;收入50到200万档经销商数量由244家减少至191家。但2016年至2018年,公司50万销售收入以上的经销商数量均是稳定增加状态。

李子园未在招股书中解释2019年上半年高收入经销商数量锐减的原因。(记者 郭帅)